Les différentes stratégies d’investissement immobilier

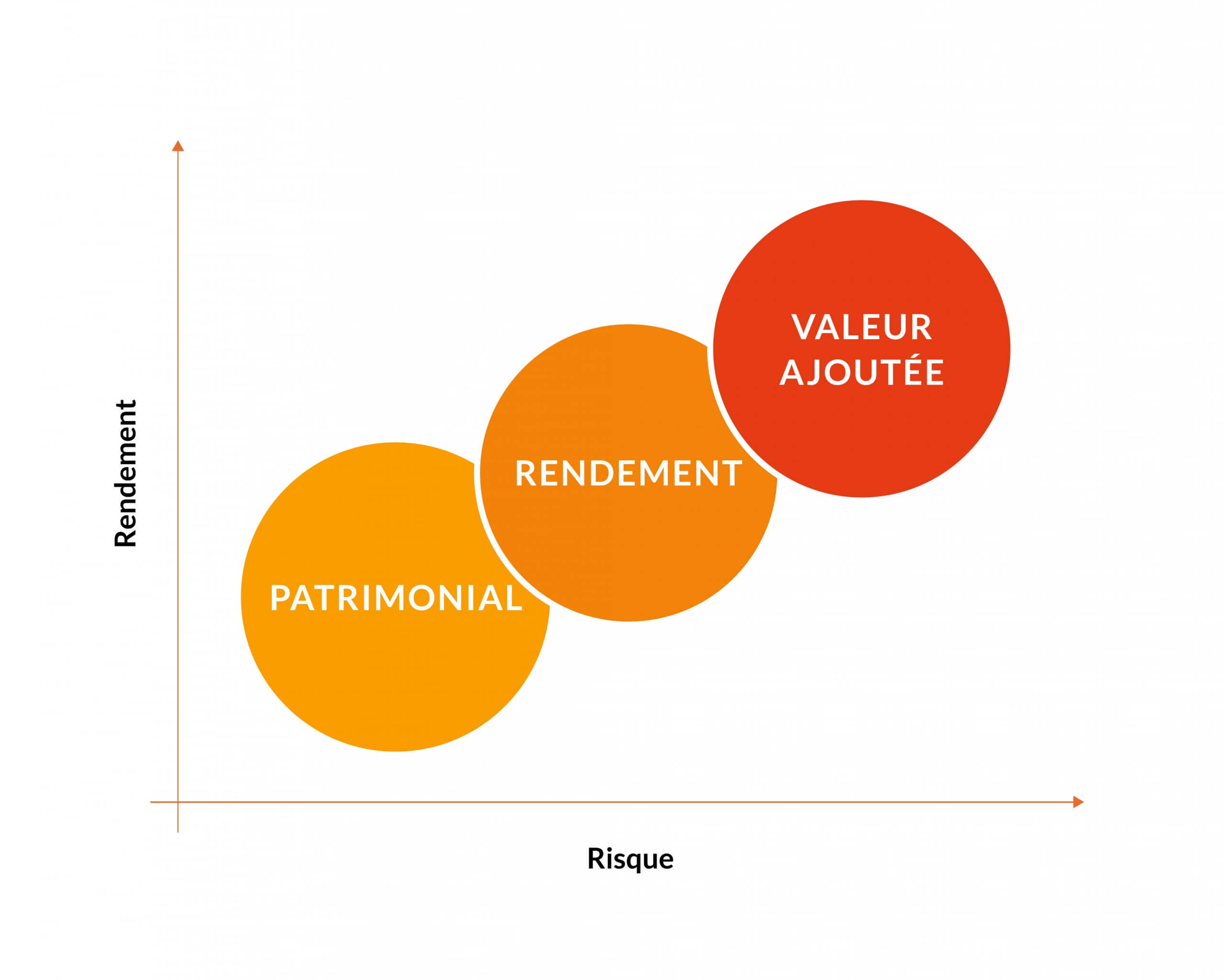

Nous présentons ici les différentes stratégies d’investissement immobilier proposées en investissement participatif par Foxstone. Comprendre ces différentes stratégies s’avère primordial afin de choisir l’investissement qui correspond le mieux à son profil de risque, à son horizon d’investissement et à son objectif de rendement. Il est important de rappeler à cet égard que dans tout investissement, le rendement est souvent corrélé au risque pris.

Les principaux critères permettant de différencier ces types d’investissement en fonction des immeubles sont notamment:

- L’emplacement du bien qui peut être dans une grande ville ou en périphérie avec des taux d’occupation plus ou moins élevés (macro-localisation) ainsi que sa proximité avec des commodités (microlocalisation) et la mobilité offerte (transports publics, proximité des axes routiers et ferroviaires),

- Les locataires en fonction de leur niveau de revenu, leur solvabilité, la durée des baux (des baux à long terme assurant une stabilité des revenus) et leur taux de rotation,

- L’état de l’immeuble en fonction de son stade dans le cycle des rénovation,

- L’horizon d’investissement qui varie de moyen à long terme,

- Les sources de rendement qui peuvent être principalement axées sur les revenus locatifs ou sur l’appréciation de la valeur de l’actif en lien avec l’évolution du marché immobilier .

Foxstone identifie ainsi trois stratégies d’investissement:

- L’investissement patrimonial

- L’investissement de rendement

- L’investissement à valeur ajoutée

L’investissement patrimonial

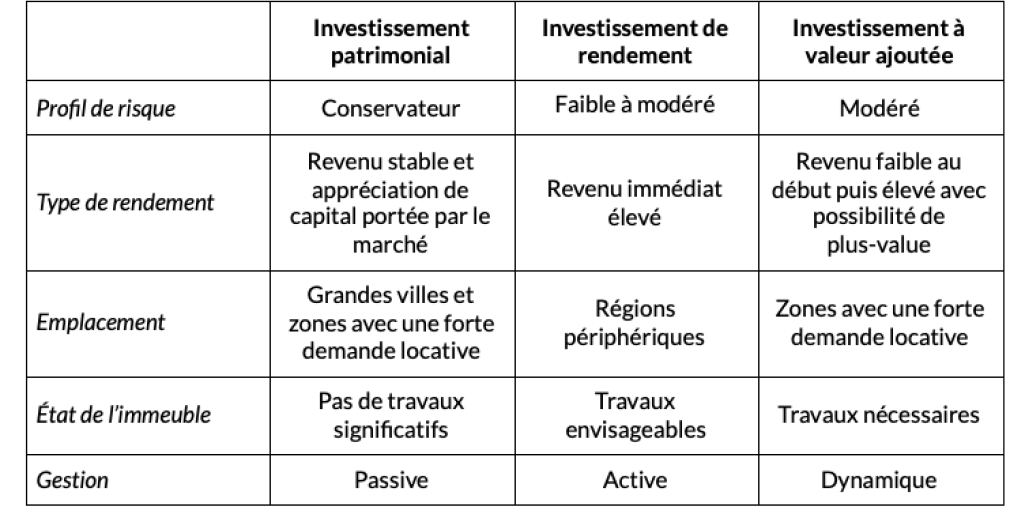

Profil de risque: conservateur

Stratégie: Risque faible avec des revenus stables et une appréciation de capital à long terme

Il s’agit d’investissements dans des immeubles dont le rendement n’est pas élevé mais qui sont situés dans une ville ou une zone qui présente très peu de risque de vacance locative, comme Lausanne ou Genève. Un logement bien placé dans une grande ville, proche des commodités, ne reste pas vide très longtemps.

Ce type d’investissement vise des immeubles dans lesquels il n’y a pas de travaux significatifs à prévoir et situés dans les endroits où il existe une rareté foncière. Ils sont généralement occupés par des locataires aux revenus élevés avec des loyers dans la tranche supérieure du marché.

Les propriétés entrant dans cette catégorie d’investissement génèrent des revenus stables et constants. Elles sont acquises avec une vision à long terme et dans le but de générer un rendement hyper sécurisé avec un minimum de gestion d’actif. Il s’agit de placements à risque très faible et avec une forte probabilité d’appréciation de capital à long terme.

Les investissements immobiliers patrimoniaux sont très recherchés, en particulier par les investisseurs institutionnels tels que les caisses de pension qui les détiennent comme une alternative aux obligations. Cette forte demande crée une forte pression sur les prix ce qui fait inéluctablement baisser le rendement.

Exemple d’investissement patrimonial

L’investissement de rendement

Profil de risque: Faible à modéré

Stratégie: Rendement immédiat élevé mais moins sécurisé sur le long terme.

Il s’agit d’un investissement dont l’objet est de percevoir un revenu immédiat.

Les immeubles recherchés sont souvent situés dans des zones périphériques. Des travaux sont envisageables et il est éventuellement possible d’augmenter le rendement de certains immeubles avec des améliorations mineures ou une gestion efficiente.

Il s’agit d’un investissement immobilier permettant d’obtenir des revenus à court terme, mais ces derniers sont moins prévisibles qu’avec un investissement patrimonial (lorsqu’un appartement est vacant, il peut prendre plus de temps à être reloué) et les immeubles requièrent une gestion plus active.

Exemple d’investissement de rendement: Concise

L’investissement à valeur ajoutée

Profil de risque: Modéré

Stratégie: Prise de risque plus importante avec un rendement bas dans un premier temps pour un rendement élevé à moyen-long terme et une potentielle plus-value à la revente.

Un investissement à valeur ajoutée rapporte des revenus faibles au moment de l’acquisition, mais a le potentiel de produire des revenus importants une fois que la valeur a été ajoutée à travers une stratégie de valorisation du bien. L’opportunité de valeur ajoutée réside dans le fait que l’investisseur identifie clairement le chemin de l’amélioration et effectue efficacement les changements nécessaires.

Les actifs à valeur ajoutée présentent généralement de la vacance (souvent lié à la vetusté) et nécessitent des travaux ou des améliorations en raison d’une obsolescence technique ou d’éléments d’entretien qui ont été ignorés ou négligés par le propriétaire précédent. Les travaux réalisés permettront généralement d’augmenter le revenu net de la propriété et les investisseurs pourront capturer cette appréciation de la valeur lors de la revente, tout en acceptant une rémunération modérée avant la création de cette valeur ajoutée. Des exemples de travaux permettant d’ajouter de la valeur sont: la rénovation des appartements, la transformation de la typologie pour créer davantage d’unités, les surélévations, la pose d’équipements produisant de l’énergie verte, etc.

Foxstone n’a pas encore proposé d’immeubles dans cette catégorie mais en proposera prochainement sur sa plateforme.

Le tableau suivant dresse un comparatif des trois stratégies.

L’effet de levier, c’est-à-dire le niveau d’endettement par rapport au fonds propres, utilisé lors de l’acquisition de l’immeuble est également un des éléments déterminant du niveau de risque de l’opération. En augmentant le niveau d’endettement on augmente le risque financier d’une opération. En Suisse, le taux d’endettement sur des immeubles résidentiels peut généralement atteindre 75% de la valeur de l’immeuble. Pour des raisons de stabilité financière de l’investissement et d’anticipation de futures hausses des taux d’intérêts, Foxstone préfère généralement emprunter entre 50% et 60% de la valeur du bien, afin que l’immeuble soit autoporteur et que la charge d’hypothèque soit très largement couverte par le rendement locatif.

Dans tout investissement, le rendement varie en fonction du risque pris. Les investisseurs recherchant la stabilité des revenus doivent choisir les investissements patrimoniaux, ceux recherchant des revenus immédiats doivent s’orienter vers des investissements de rendements et ceux avec un goût de risque plus élevé vers des investissements à valeur ajoutée. Enfin, il est judicieux de créer un portefeuille diversifié regroupant des immeubles de ces trois différentes catégories; il existe donc une stratégie individuelle pour chaque investisseur en fonction de ses attentes en matière de risque et de rendement.