Immobilier, actions, crypto-monnaies: Dans quoi investir en 2024?

Dans un monde financier en constante évolution, choisir le bon véhicule d’investissement peut sembler complexe. Que vous envisagiez l’immobilier, les actions ou les crypto-monnaies, chaque option comporte son ensemble unique de caractéristiques, avantages et inconvénients. À travers cet article, nous vous offrons une analyse comparative pour éclairer votre décision, abordant les aspects cruciaux tels que le risque, la volatilité, l’accessibilité et la rentabilité.

Relation entre risque et rendement

La dynamique risque/rendement est un pilier de la finance, illustrant la corrélation entre le risque inhérent à un investissement et le gain potentiel qu’il peut générer. Risque et rendement vont de paire, le risque étant le revers de la médaille. En essence, plus un investissement promet de rendements élevés, plus le risque associé est important.

Investissement : Les risques

En finance, le risque fait référence à l’incertitude ou à la variabilité des rendements d’un investissement. Il peut être mesuré de différentes manières, notamment par la volatilité des prix, la probabilité de perte en capital, ou d’autres indicateurs liés à la performance financière.

Investissement : Le rendement

Le rendement représente le gain ou la perte généré par un investissement sur une période donnée, souvent exprimé en pourcentage. Naturellement, les investisseurs recherchent une compensation via un rendement supérieur pour les risques encourus, ce qui signifie que les actifs plus risqués doivent offrir des perspectives de gains attractives.

Immobilier suisse: Un investissement stable, diversifié et rentable

La Suisse se distingue par sa stabilité remarquable dans un environnement économique mondial tumultueux. Certes, la Confédération n’a pas été épargnée par l’augmentation des prix à la consommation en 2022. Sans compter le relèvement des taux directeurs par la Banque nationale suisse (BNS), une première depuis 2007, et le durcissement des conditions d’octroi des prêts hypothécaires.

Mais contrairement au reste de l’Europe ou aux États-Unis, « ni le retour de l’inflation en 2022 ni la hausse des taux d’intérêt ne se sont révélés excessivement élevés dans notre pays », analyse le Credit Suisse dans son étude du marché immobilier publiée en 2023. Si la période actuelle est moins « paradisiaque » que par le passé, la pierre n’en demeure pas moins attractive pour diversifier et faire fructifier votre patrimoine.

L’immobilier suisse, un marché résilient et porteur

En dépit d’un rythme de transactions plus ralenti en 2023, les prix de l’immobilier résidentiel se sont maintenus. Ils ont même continué à progresser, l’Office fédéral de la statistique (OFS) enregistrant un renchérissement annuel moyen des logements en propriété de 2,2 % sur l’année. En outre, la demande excédentaire sur le marché immobilier persiste, alimentée par une plus forte immigration et une diminution de l’activité de construction. Cette dynamique contribue à soutenir les prix, notamment dans le secteur du neuf.

Voilà autant de signes d’un marché robuste et en bonne santé! Les établissements bancaires suisses interrogés dans le cadre du baromètre des banques EY 2024 partagent cet avis, et « restent très confiants quant à la résilience du marché immobilier ». D’autant plus qu’avec des perspectives de taux hypothécaires à la baisse, attendues dès juin 2024, les investissements immobiliers devraient reprendre de plus belle.

L’immobilier, un outil de diversification idéal

La diversification est une règle d’or incontournable dans une stratégie d’investissement efficace. Elle consiste à varier les types d’actifs dans lesquels on investit. Le but? Ne pas mettre tous ses œufs dans le même panier, pour diluer les risques, tout en maximisant sa chance de réaliser un placement qui s’avérera rentable. De par sa grande diversité d’options d’investissement, l’immobilier permet à lui seul la constitution d’un portefeuille varié, sur mesure, sécurisant et pérenne.

De plus l’immobilier est un actif acyclique car il résiste relativement bien aux fluctuations économiques, principalement en raison de la demande constante de logement, un besoin fondamental. Sa nature tangible et le processus plus lent d’achat et de vente contribuent à sa faible volatilité par rapport à d’autres investissements financiers. De plus, la capacité des propriétés à générer des revenus locatifs offre une source de revenu stable, même en période de récession, ce qui, combiné à son faible lien avec les marchés boursiers, en fait un excellent outil de diversification pour les portefeuilles d’investissement, atténuant l’impact des cycles économiques.

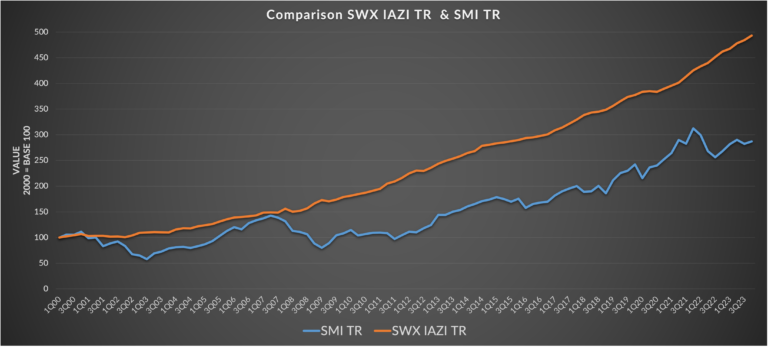

Cette combinaison de revenus récurrents et d’appréciation à long terme a permis aux biens immobiliers de rendement suisses de surpasser la performance du marché des actions au cours des vingt dernières années, tout en affichant une volatilité considérablement réduite. Ce constat s’appuye par l’analyse comparative entre l’indice SWX IAZI Investment Real Estate Performance Index (SWX IAZI TR), qui évalue la performance des biens immobiliers à rendement, et le SMI TR, qui mesure la performance des actions suisses, démontrant ainsi l’attractivité et la résilience du secteur immobilier suisse face aux fluctuations boursières.

Enfin, un bien immobilier, qu’il s’agisse d’une maison, d’un appartement ou d’une place de parking, présente l’avantage d’être tangible. Il offre la possibilité de mobiliser des fonds en cas de situation de crise et de garantir une certaine protection contre l’inflation, comme le précise la banque UBS.

Achat locatif, investissement participatif, crowdlending: Une rentabilité attractive

Il existe différentes manières d’investir dans la pierre en Suisse, à commencer par la plus connue: l’investissement locatif, qui consiste à acheter un bien pour le mettre en location et percevoir un loyer. Une solution à la rentabilité historiquement éprouvée, qui garantit des revenus stables et réguliers. Un hic toutefois: son accessibilité limitée. L’importance des fonds propres à mobiliser pour prétendre à l’acquisition d’une propriété en Suisse constitue une barrière insurmontable pour de nombreux investisseurs potentiels.

Investir dans l’immobilier suisse avec CHF 10’000

Rassurez-vous, désormais des alternatives à l’achat locatif existent! L’investissement participatif en copropriété en est une. En recourant à cette solution proposée par Foxstone, vous faites l’acquisition d’un immeuble de rendement existant et déjà loué, aux côtés d’autres investisseurs. À la clé: des revenus réguliers issus de la perception des loyers, une gestion simplifiée, une dilution du risque de vacance locative, réparti sur plusieurs locataires et un potentiel de plus-value à long terme.

Le crowdlending immobilier est une autre possibilité d’investir dans la pierre en Suisse. Avec ce type de placement, vous octroyez des fonds à un promoteur sur une durée de 1 à 3 ans, vous encaissez des intérêts fixes et vous récupérez votre capital à l’échéance du prêt! De cette manière, vous avez la clarté sur le rendement et la durée de votre investissement dès le commencement. Le ticket d’entrée démarre dès CHF 10’000.

Si vous songez à construire votre avenir financier et à préparer votre retraite, rien de tel que d’investir dans l’immobilier en Suisse! Avec son excellent potentiel d’appréciation à long terme, le secteur de la pierre est parfait pour bâtir un patrimoine familial solide et dégager des revenus complémentaires en continu.

Une liquidité limitée

Si l’immobilier a de quoi séduire, il ne présente pas que des atouts. Son principal inconvénient est la liquidité. La liquidité d’un actif renvoie à sa capacité à être rapidement converti en cash sans subir de pertes significatives de valeur. Cette caractéristique est souvent perçue comme un atout majeur, car elle confère une flexibilité précieuse aux investisseurs. Un actif liquide permet de réagir efficacement aux changements du marché, d’exploiter de nouvelles opportunités, ou de répondre à des besoins financiers urgents.

L’immobilier est moins « liquide » que d’autres investissements. En effet, vendre une propriété prend plus de temps que de se séparer d’actions ou de cryptomonnaies.

Investir sur les marchés boursiers: Des actifs bénéficiant d’une bonne liquidité, mais aux valeurs fluctuantes

Une action représente une part du capital d’une entreprise. En détenir permet aux investisseurs de devenir actionnaires et de toucher des dividendes sur les bénéfices réalisés par la société, ainsi que de participer à son augmentation de valeur.

Les actions, des actifs qui s’échangent facilement et en toute sécurité

Investir dans des actions cotées en bourse présente un certain nombre d’avantages. Ces actifs bénéficient généralement d’une excellente liquidité, ce qui offre la possibilité de rapidement les acheter ou les vendre selon les opportunités du marché.

Autre atout: Les marchés boursiers fournissent un cadre réglementaire strict pour le négoce des actions. Cette régulation garantit la transparence et la sécurité des transactions, et maintient la confiance des investisseurs dans le système. Les organes de contrôle veillent au respect des règles pour assurer l’intégrité du marché. En Suisse, ce rôle est endossé par l’Autorité fédérale de surveillance des marchés financiers (FINMA).

Un investissement diversifié et possiblement rentable

Les actions peuvent constituer un placement rémunérateur. En effet, vous pouvez réaliser des plus-values potentiellement significatives à mesure que les entreprises prospèrent. Les titres de sociétés performantes peuvent générer des rendements attractifs, faisant des marchés boursiers un terrain propice à la croissance du capital.

Les marchés financiers vous donnent également la possibilité d’investir votre argent dans des domaines très variés. Cette diversification s’avère d’ailleurs cruciale afin d’atténuer les risques associés à la volatilité propre à certains secteurs.

Une dépendance totale aux fluctuations du marché

Cette liquidité s’accompagne s’accompagne malheureusement d’un inconvénient de taille: les actions sont sensibles aux fluctuations du marché financier et les variations de prix peuvent être aussi rapides qu’importantes! Cela crée un environnement d’investissement dynamique, mais accentue considérablement le risque inhérent à l’achat de titres boursiers.

En effet, l’instabilité de ces actifs est étroitement liée au contexte économique global et à la santé financière des entreprises. Les investisseurs doivent être conscients de ces facteurs, susceptibles d’évoluer de manière substantielle et imprévisible. L’analyse approfondie des rapports financiers, des perspectives économiques et des tendances sectorielles est primordiale pour anticiper les mouvements du marché.

Les cryptomonnaies, un placement à grand potentiel de rentabilité mais à la volatilité extrême

Si le potentiel de rentabilité des cryptomonnaies est élevé, leur volatilité extrême doit inciter à la prudence. Ici, point de sécurité ni de stabilité: le terrain est particulièrement imprévisible!

Qu’est-ce que les crypto-monnaies?

Les crypto-monnaies, ou crypto actifs, sont des monnaies virtuelles utilisant une technologie de cryptage pour garantir la sécurité des opérations dans lesquelles elles sont impliquées. Les banques n’interviennent pas dans ce système décentralisé, qui repose sur l’exploitation du système de la blockchain.

Le Bitcoin, lancé en 2009, a marqué le début de la révolution des actifs numériques, et a été suivi par de multiples monnaies digitales, dont l’Ether, le Ripple et le Litecoin. Selon la Banque de France, on dénombrait à la mi-2023 plus de 25’000 crypto actifs à travers la planète.

Comment procède-t-on pour réaliser un crypto-investissement? Principalement en passant par des plateformes de trading spécialisées. Les investisseurs peuvent acheter ces actifs en échange de devises traditionnelles ou d’autres cryptomonnaies, les stocker dans des portefeuilles virtuels, et espérer une augmentation de leur valeur au fil du temps.

Des crypto actifs à double tranchant: Un investissement hautement imprévisible et risqué

Information capitale à garder en tête au sujet des cryptomonnaies: Elles sont, par essence, incroyablement volatiles. Une caractéristique qui, couplée à la nature spéculative des monnaies virtuelles, offre un potentiel de rentabilité considérable. Mais qui expose également les investisseurs à des fluctuations de prix soudaines et importantes, pouvant engendrer de lourdes pertes.

En plus d’être un investissement risqué, les crypto-monnaies nécessitent une connaissance approfondie de leur fonctionnement. La technologie sous-jacente, la blockchain, doit être comprise, tout comme les facteurs qui influencent les cours.

Enfin, contrairement aux marchés financiers traditionnels, les cryptomonnaies évoluent au sein d’un espace très peu réglementé. Cette absence de supervision gouvernementale ou institutionnelle accroît le risque d’escroqueries et de fraudes.

Dans quoi investir en 2024? Un choix à faire selon son profil d’investisseur

Alors, vers quel type d’investissement s’orienter? Finalement, le choix entre l’immobilier, les actions et les cryptomonnaies dépendra largement de votre profil d’investisseur, qui peut être établi en considérant plusieurs éléments:

- Objectifs financiers: Que souhaitez-vous atteindre avec vos investissements? Que ce soit pour l’éducation des enfants, la retraite ou l’accumulation d’un capital, clairement définir vos objectifs vous permettra de mieux orienter vos choix.

- Tolérance au risque: Dans le cas d’un investissement, le risque implique la possibilité de subir des pertes financières irrécupérables. C’est pourquoi il est plus correct de parler de tolérance aux pertes, qui peut se résumer en une question: Dormirez-vous aussi bien si la valeur de vos actifs venait à baisser de 40 %? Évaluez votre capacité à faire face aux fluctuations de la valeur de votre portefeuille et optez pour des investissements qui correspondent à votre niveau de confort.

- Horizon d’investissement: La durée prévue pour vos investissements joue un rôle crucial dans leurs choix. Plus elle est longue, plus vous pouvez envisager des investissements volatils présentant un potentiel de rendement élevé car vous disposerez du temps nécessaire pour voir la valeur de votre portefeuille se redresser en cas de perte.

Attention: Il est important d’être au clair avec votre situation financière et de ne pas investir de l’argent dont vous pourriez avoir besoin dans un avenir proche.

- Connaissances financières: Soyez honnête quant à votre niveau d’expertise et choisissez des investissements qui vous sont accessibles.

En fonction de votre tolérance au risque et vos attentes de rendement, votre profil d’investisseur s’inscrira dans l’une des trois catégories suivantes:

- Conservateur: La prudence dicte votre rapport au risque, avec une préférence marquée pour la sauvegarde de votre capital, vous privilégiez la stabilité à l’aventure. Les turbulences importantes du marché ne sont pas pour vous. Dans cette optique, l’immobilier suisse se présente comme le havre de paix idéal, vous assurant sécurité et sérénité. Il est judicieux de limiter votre exposition aux actions et autres véhicules d’investissement plus volatils, ne leur consacrant qu’une portion réduite de votre portefeuille.

- Modéré: Adoptant une posture intermédiaire, vous êtes en quête d’un juste milieu entre l’essor de votre capital et sa protection. Cette perspective vous conduit à accepter un certain degré de risque, notamment via l’investissement en actions, tout en cherchant à en tempérer les effets par une diversification soignée de votre portefeuille, incluant des actifs réputés pour leur stabilité, comme l’immobilier. Cette stratégie vise à modérer le risque global de vos investissements.

- Dynamique: Fort d’une grande tolérance au risque, vous êtes prêt à naviguer dans des eaux plus agitées, attiré par la perspective de rendements élevés. Vous manifestez ainsi une disposition à engager une part significative de vos économies dans des actifs à forte volatilité, tels que les cryptomonnaies et les actions, en acceptant les fluctuations marquées de la valeur de votre portefeuille comme le prix à payer pour un potentiel de gain supérieur.

Conclusion

En 2024, face à l’éventail d’options d’investissement, l’important est de trouver l’équilibre qui correspond à votre profil d’investisseur. L’immobilier en Suisse se distingue par sa stabilité, offrant une option sûre pour ceux qui privilégient la préservation du capital. Les marchés boursiers promettent des rendements potentiels plus élevés, mais avec une volatilité à prendre en compte. Les cryptomonnaies, quant à elles, attirent par leur haut potentiel de gain, à condition d’accepter une volatilité extrême.

Qu’il s’agisse de privilégier la sécurité, la croissance ou l’audace, la clé réside dans la diversification et une compréhension profonde de chaque classe d’actifs. En restant aligné sur vos principes d’investissement, vous serez mieux équipé pour naviguer dans le paysage financier de 2024 et saisir les opportunités qui s’offrent à vous.